Cosa è successo a UST, la stablecoin algoritmica dell’ecosistema Terra Luna? Perché è crollata in questi giorni, e che implicazioni ha questo sul mercato crypto in senso più ampio? La storia è ovviamente lunga e complessa, e molto non è ancora chiaro; ma proviamo a fare luce.

UST e le stablecoin algoritmiche

Iniziamo a introdurre rapidamente l’ecosistema LUNA-UST. UST è una stablecoin algoritmica. Una stablecoin algoritmica mantiene l’equivalenza con il dollaro (in teoria) tramite un meccanismo di mint/burn. Se il valore di UST è superiore a $1, la sua offerta viene aumentata, riducendone il valore; se è inferiore a 1 la sua offerta viene ridotta, aumentandone il valore. Il meccanismo dell’ecosistema Terra Luna è spiegato in dettaglio in questo articolo: come funziona Terra?

In questo senso, UST è diverso dalle stablecoin come USDT e USDC, che hanno depositi di dollari in conti correnti. Ed è anche diversa da DAI, che viene creata depositando ETH e altri asset in uno smart contract.

Le stablecoin algoritmiche sono, è bene sottolinearlo, un esempio. E quanto sta succedendo a UST è esattamente il fulcro della questione. L’equivalenza con il dollaro viene mantenuta finché il mercato lo permette, e se il mercato perde fiducia nel progetto, non è più detto che questo avvenga.

In molti pensavano che UST avesse raggiunto una massa critica tale da metterla al sicuro. A maggior ragione perché Terra aveva iniziato a comprare BTC. Questa operazione era vista da molti come ulteriore sicurezza: pur senza raggiungere la protezione garantita da fondi in dollari, questo garantisce un minimo di protezione in caso di mosse repentine verso il basso da parte del mercato.

Cosa è successo a UST?

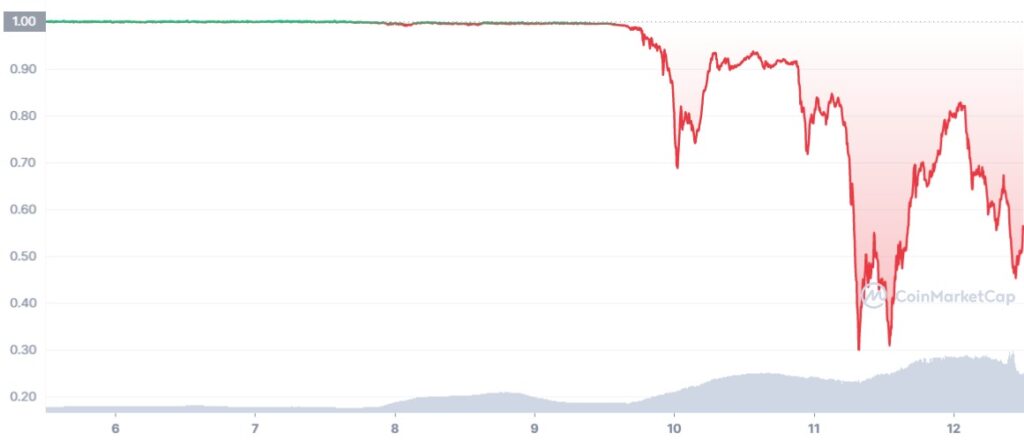

Negli ultimi giorni, e in modo abbastanza imprevisto, UST ha perso il peg (l’equivalenza) con il dollaro. All’inizio lo spostamento era di pochi millesimi di dollaro, ma si è poi spalancato, diventando una voragine difficile da riempire.

Questi sono i grafici di UST e di LUNA.

Quello che è successo è un panico finanziario in regola. Avete presente in Mary Poppins, quando il ragazzino inizia a urlare che la banca gli ha rubato i soldi, tutti corrono a ritirarli e la banca è costretta a chiudere? Il concetto è precisamente quello.

Dopo l’iniziale perdita dell’equivalenza, dovuta a una mossa verso il basso dell’intero mercato, sempre più persone hanno iniziato a vendere il loro UST in perdita, terrorizzati dalla prospettiva che arrivasse a valere zero. Questo ha portato alla creazione di enormi quantità di LUNA, il meccanismo di difesa dell’ecosistema, e ha portato a una riduzione del valore di quest’ultimo ancora più rapida. In un meccanismo di rinforzo reciproco, i valori hanno continuato a cadere.

In seguito a questo crollo, il mercato crypto in generale ha iniziato a precipitare. È impossibile affermare con sicurezza la correlazione. Non è però impossibile ipotizzarla. Come detto, Terra aveva grandi quantità di BTC, che potrebbe stare vendendo per cercare di stabilizzare UST, impattando i prezzi. Anche se questa non fosse la causa, potrebbe essere la paura che questo accada ad abbattere il resto dei mercati, che registrano perdite a due cifre con Bitcoin sotto la soglia dei $30.000.

Cosa è successo a UST? Le teorie cospirazionali

La perdita del peg da parte di UST è un dato di fatto; poco si sa, però, sull’evento scatenante. Ci sono teorie su internet. Che vanno prese cum grano salis, dato che ovviamente trattasi di internet.

Secondo questa teoria, che è rimbalzata tra reddit e Twitter, la causa che sta alle spalle del crollo sarebbe una complessa manovra da parte di alcune istituzioni finanziarie. Tra queste Citadel, un bersaglio facile perché già accusata di manipolazione del mercato nell’episodio Gamestop.

In generale, in molti sembrano non riuscire a concepire che l’ecosistema sia crollato per suoi problemi di disegno, e cercano di incolpare altri attori malevoli che hanno agito con lo scopo di abbatterlo.

Per quanto non sia impossibile speculare che un grosso player abbia avuto un ruolo attivo in questa vicenda, a mio parere personale non è necessario che così sia stato. Le stablecoin algoritmiche sono altamente teoriche, e ad oggi non esiste una singola stablecoin algoritmica che abbia mantenuto il peg per più di qualche mese.

Cosa è successo a UST? La risposta di Do Kwon

Visto cosa è successo a UST, è importante ora valutare cosa si sta cercando di fare. UST e LUNA avevano capitalizzazioni di mercato di miliardi di dollari, e alcune tra le piattaforme DeFi di maggiore importanza e significatività. E, dato che LUNA non è decentralizzato, il team sta provando a rispondere alla crisi.

Incontriamo quindi Do Kwon, il carismatico creatore dell’ecosistema Terra. Do è particolarmente conosciuto per il suo uso di Twitter, in cui sembra cercare un approccio e un comportamento simili a quelli di Elon Musk. Ha sempre condiviso meme, tweet caustici e un linguaggio che lo ha reso amato da chi lo segue, e odiato da chi no. L’esempio più lampante è il suo celebre tweet By my hand DAI will die, che discutiamo lungamente qui.

In generale, a parer mio, è sempre pericoloso quando un leader si muove in questo modo, perché tende a creare un culto attorno alla sua immagine. E quando si crea un culto, c’è grande attesa che il leader abbia la risposta.

Dopo avere suggerito che si stessero cercando fondi esogeni da iniettare nel sistema, e aver dato il miliardo e mezzo di dollari in BTC in mano a un market maker per assorbire l’urto, i messaggi successivi sono stati meno incoraggianti.

Riassumo: non abbiamo trovato nessuno matto abbastanza da metterci altri soldi, e abbiamo fiducia che il mercato faccia il suo corso e il peg venga mantenuto. Sottolineando poi che il peg esiste on-chain, ma questo ovviamente serve a poco, perché su qualunque CEX e sui DEX di altre chain UST vale una frazione di quanto dovrebbe.

In molti hanno trovato questa risposta insoddisfacente. C’è la promessa di cercare altre soluzioni, e di passare a un modello di collateralizzazione almeno parziale una volta che la tempesta sia passata; ma che la tempesta passi è lontano dall’essere garantito. E adesso?

Cosa può succedere all’ecosistema LUNA?

Ci sono, nel breve termine, grosso modo due possibili outcome. O UST ritorna all’equivalenza con il dollaro, oppure no.

Il ritorno al peg è motivato dalla tokeconomics della catena, come riassunto tra le altre cose in questo tweet long.

Secondo questo filone di pensiero, nel giro di qualche giorno il mercato si stabilizzera, LUNA verrà creato in grandi quantità, e questo assorbirà la pressione su UST. Si tornerà a un nuovo equilibrio.

Secondo la teoria opposta, LUNA arriverà a $0, e a quel punto non avrà più la forza di spingere verso l’alto UST. Questa seconda possibilità ha senso se il mercato smetterà di credere nel progetto, e di comprare. Se non c’è nessun compratore, il prezzo è zero.

Il problema fondamentale è questo: ipotizziamo che UST riesca a tornare a valere esattamente $1. On-chain, off-chain e sui DEX. Perché mai un investitore manterrebbe i suoi UST, anziché volerli vendere per avere dollari, o USDC, o DAI, o qualunque altra cosa? Come può ora esserci fiducia nel sistema LUNA, dopo quanto successo a UST?

Ci sono infiniti esempi di stablecoin algoritmiche che hanno perso la fiducia del mercato. Ne abbiamo ad esempio parlato con le difficoltà di FEI. E il problema è che il loro valore dipende da quello che il mercato assegna loro. Che poi è come funziona l’economia in senso lato, si potrebbe dire. Ma il valore del dollaro è parzialmente garantito dalla loro economia e dall’esercito; quello di un’azione dai dividendi previsti nel futuro; il valore di un’obbligazione dalle cedole; quello di una casa dall’affitto. Eccetera. Qui no.

Conclusione: cosa possiamo imparare?

Ho sempre detto che a me affascina il mondo delle cryptomonete da un punto di vista tecnologico e concettuale. Rispondere alla domanda cosa è successo a UST è quindi per me estremamente affascinante.

Il mondo delle cryptomonete soffre di un problema fondamentale, che è quello che ha portato al crollo del 2018 e anche a questi problemi: la leva finanziaria. C’è troppo debito all’interno del sistema. Usare UST per comprare BTC crea debito. Prendere in prestito DAI con Ether crea debito. Usare la carta di credito per comprare cryptomonete crea debito (occhio, per carità).

Questa leva espone il sistema a due rischi fondamentali: la volatilità, e una forte correlazione con i mercati finanziari tradizionali. BTC è visto come scudo contro l’inflazione, ma in un periodo di inflazione storicamente molto elevato, si muove verso il basso.

Le stablecoin algoritmiche rimangono un esperimento estremamente interessante, che permetterebbe al mondo crypto di dissociarsi sempre più dalla valuta fiat e muoversi verso un’economia più indipendente. In base a quanto successo in questi giorni, però, sono sempre più convinto che non esista un modo per creare una stablecoin algoritmica.

E l’ultima osservazione: in molti avrebbero giurato che USDT sarebbe stato il catalizzatore del crollo delle cryptomonete, a causa della sua poca trasparenza (eufemismo).

Ma soprattutto: si parla di un mondo talmente volatile, che va prestata estrema, estrema attenzione ai denari che ci si investono, perché è un attimo farsi del male.3

Disclaimer: il contenuto dell’articolo è un’opinione, e ha unicamente fini informativi. Non intende fornire consulenzia finanziaria di alcun tipo. Consulta un professionista certificato per ottenere consulenza finanziaria.